(圖片來源:Shutterstock)

台股自由落體

原本認為台積電營收不斷創高的表現,可以讓台股在萬五有強力支撐,

但萬五防線就像紙做的一樣,瞬間遭到攻破,

從2020下半年以來市場就不斷擔憂的Overbooking從擔憂化為事實,

儘管還是有一些電子股6月營收創高,但股價反應的是未來,

今年以來,通膨、戰爭、以及全球金融市場股災、幣災,

已經嚴重衝擊到終端需求,事實上,就算沒有以上這三個利空因素,

全球消費力道在經歷過去兩年的狂飆後,年初就預期有放緩的可能,

然而通膨及股災,成為加速這個過程的催化劑。

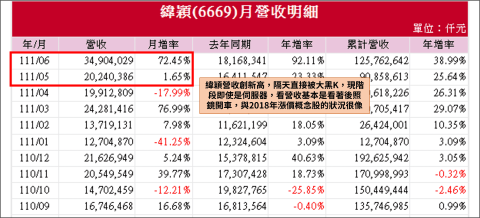

規模超越 2015、2018

目前還看不出來這次修正的規模會接近哪一年,過去10年,

台股經歷過三次由實質營收衰退帶動的股災,

分別是2011、2015以及2018年,先前認為這次修正會接近2015或2018年,

指數從最高點到最低點大約4個月,跌幅25%左右,

但指數從年初高點至今,空頭已經走了6個月,

且絲毫沒有落底的跡象,台股落底通常會出現三大特徵,

第一是單日跌停家數達百家,第二則是大盤融資維持率降到130%~135%,

第三則是連續多日融資減幅達百億且低檔爆量,

然而目前這三個現象都沒有看到,指數連續大跌,

量能卻一直萎縮,這不是落底該有的現象,也就是說,

這波下跌很可能超越2018及2015年的規模,且有可能落底後短時間內不會看到快速的反轉。

(資料來源 : 籌碼 K 線) (註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

看到營收衰退才可能見底

儘管很多股票修正幅度已達20~30%,有些甚至腰斬,

但除了提早傳出庫存調整的部分筆電零組件上游外,

不少電子股的營收都還呈現創高或大幅年增的趨勢,

法說會釋出的展望也偏向樂觀,但價格的走勢卻不是如此,

不管是2018年或2015年,落底前都可以看到電子股的營收開始衰退,

唯有當營收大幅度衰退,且股價不再重挫後,

長線資金才有可能針對未來一到兩年產業狀況相對偏佳的公司進場布局,

也就是說,現在電子業傳出的砍單消息,到反映在營收上,

可能會從7月開始,並在Q4之前達到年減高峰,

7初開始到營收雙位數年減,可能還要一季的時間,

股票下跌速度是非常快的,破壞遠比建設來的容易,

一季的時間價格是否還會修正30~50%,現階段必須非常小心,

搶反彈務必遵守紀錄,只能在當沖及隔日沖之間做選擇,切勿對V轉或波段行情抱有幻想。

(資料來源 : 籌碼 K 線) (註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

看後照鏡開車

扣除早早就傳出庫存調整的筆電及PC相關廠商,

原先市場看好相對有撐的幾個產業,近期都傳出訂單調整的風聲,

伺服器雖然6月營收普遍創高,但主要受益於5月中國封城下的訂單遞延出貨,

7.8月開始拉貨將明顯放緩,出現顯著的營收年減,

儘管廠商認為9月份之後訂單會回攏,但以目前美國科技巨頭放緩資本支出的狀況來看,

伺服器相關業者Q4營收很可能低於Q2。

(資料來源 : 券商看盤軟體) (註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

手機部分更是一片愁雲慘霧,智慧型手機在經過多年的發展之後,

消費者已感受不到每年更換手機的必要性,過去兩年全球大撒幣,

大家處在一種自己很有錢的幻覺之下,消費力道不減,

還勉強支撐手機出貨量,但隨著資金緊縮、消費緊縮,

換手機變成一個不必要的消費,筆記型電腦在2010年也遇到類似的情境,

當時全球剛走出金融海嘯,聯準會三次QE,

重新刺激終端消費,讓筆電相關業者,從上游到下游,

在2010年都創下營運高峰,但隨之而來的是長達10年的筆電停滯期,

相關業者的股價都只剩下高峰期的一半貨三分之一,

一直到2020年疫情才重新回到成長軌道,也就是說,

這波手機供應鏈從營收到股價的重挫,

很可能在接下來的5~10年內都回不去年初的股價及營收規模。

(資料來源 : 籌碼 K 線) (註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

議價權將往下游移動

既然終端應用的筆電、手機、伺服器都表現不佳,

其上游報價受供需影響極大的記憶體與面板狀況也不會好,

甚至更慘,當下游都吃不飽、上游又產能過剩的時候,

第一個想到的就是對上游殺價,事實上,從2011~2017年的電子業上游慘澹期,

就是建立在終端需求不振,上游供給過剩下,下游業者為了維持每年穩定的獲利及配息導致的結果,

除了面板、記憶體,面板相關的驅動IC記憶體相關的控制IC、

或是其他可能用到成熟製程晶圓代工的IC設計業者,

都可能在接下來2年內回到2011~2017年的狀態,

然而當時這些業者的股價,距離現在的價格都還有50~60%的下跌空間,

再搭配上述營收還再創高,沒有衰退的邏輯,

發生在2000~2002以及2010~2012年的電子股超完美風暴正重新在台股醞釀。

(資料來源 : 籌碼 K 線) (註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

傳產也面臨庫存壓力

除了電子股,原本認為有機會的傳產,

也開始看到烏雲,台塑集團法說釋出下游已經開始對上游減少下單量的說法,

但從營收來看,下游成衣業者,營收都還呈現創高趨勢,

這個狀況與電子業營收狀高類似,從目前市場傳聞的訊息來看,

紡織業者營收會一直維持在高檔到8月,

9月之後將隨著電子股一起陷入衰退,

無論是電子或傳產,7、8月都看不到樂觀的理由。

破壞比建設來的容易

由於即將陷入大衰退的產業實在太多,

現在做多的資金只能湧入生技股或卡位事件交易,

如果指數下跌的速度過快,一些少數走多的個股,

也可能受到大盤籌碼面的因素重挫,整體來說現階段就是綁住雙手,

靜待營收利空出現、公司法說從樂觀變悲觀且眾多個股又大跌一段後,

再從廢墟殘骸當中找出2023年展望相對沒這麼差的股票做多,

不過從上文整理來看,很多產業到2023年都還看不到樂觀的理由。

下圖:4月「台股下半年將上演這個劇本...」一文中雖然誤判Q2落底,

但當時指出,客戶存貨、新增訂單與指數的關聯,

把這三個數據放在一起看,可以發現每當客戶存貨及新增訂單的曲線交叉前後,

指數都會向下修正一波,這算是加權指數的領先指標,

除了 2020 年是因為疫情才導致曲線改變外,

2015 及 2018 年,指數都在新增訂單向下貫穿客戶存貨後,

出現一波劇烈修正。

(資料來源:財經M平方) (註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

客戶存貨、新增訂單在 4 月份交叉後,指數再次劇烈修正,從萬六直接打到萬四,

新增訂單何時與客戶存貨重新拉近距離,將決定大盤何時止跌。

![]()

(資料來源:財經M平方) (註 : 以上僅為數據揭露,無推介買賣之意,投資人須自負交易風險)

歡迎加入【股市小P】粉專

免責宣言

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

點開加入→CM財經日報 FB社團,解析第一手股票內幕