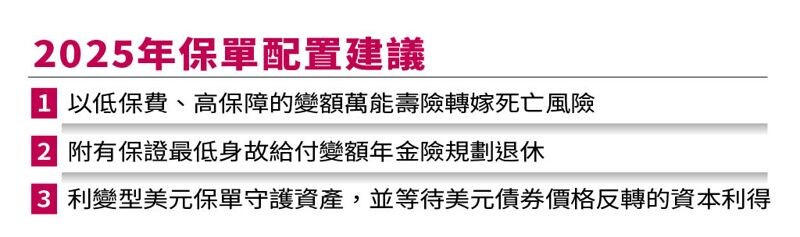

每到年底,上班族最期待的事就是年終獎金入袋,因為一筆資金灌進來,對財富水位不無小補。不過,面對動盪的局勢,該怎麼安排才能最讓人安心呢?專家表示,理財應先做好保障,再談投資,尤其家庭工作兩頭燒的40歲女性,更應該好好思考,建議以壽險投資型保單規劃保障,再搭配美元保單理財,不論外界如何變動,都能守護家庭。

「歲末年終,讓人期待的年終獎金又快要進帳了,扣掉家庭花費,至少還有10萬元能理財。但想到美國新任總統川普上台後可能出現的動盪,就不知道該如何安排了。」45歲的陳太太苦惱地說。

川普回白宮 經濟震盪

陳太太性格偏保守,過去年終獎金都以保單配置為主,就是不想有任何虧損;近年各類型ETF遍地開花,由於是投資一籃子股票,大幅分散風險,才讓她勇敢嘗試買些低波動的ETF,希望能穩領息收。不過,面對市場變動,陳太太對投資市場感到很不安心。

台灣金融研訓院2024年菁英講座講師劉育誠指出,川普當選後,外界估計川普會印更多鈔票維持股市榮景,此舉讓美股再創新高;但印更多鈔票,意味財政赤字上升、通膨怪獸恐再次回頭,降息速度放緩,債券價格下跌、殖利率上揚,「究竟明年世界經濟會如何變化,可能還要等一段時間觀察。」

美國新任總統川普上台後,估計世界經濟局勢動盪加劇。(翻攝TEAM TRUMP臉書)

美國新任總統川普上台後,估計世界經濟局勢動盪加劇。(翻攝TEAM TRUMP臉書)而年終獎金此時入帳,當然要好好檢視個人及家庭財務狀況,包括保障是否足夠、投資是否需要調整,為自己的資產綁好安全帶。

特別是40歲以上的女性,往往是上有父母要奉養、下有子女要教養的三明治族群,在孝親費、教育費、房貸等支出齊發的這段時間,絕對需要有完善的理財規劃,才能在晚年輕鬆達到財務自由、過上安穩退休的生活。

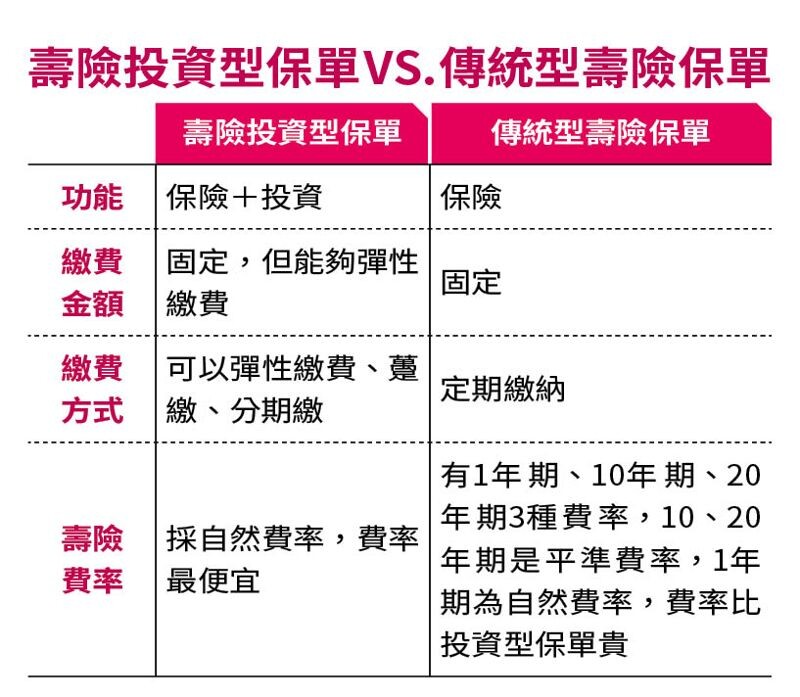

投資型壽險 費率最優

「現在的台灣現況,許多人晚婚、晚生,不少人40歲才剛成家、生子、買房,為了穩固家庭財務基礎,建議先檢視保障是否足夠,再進一步考慮投資;尤其壽險的基本保障,不論原因、死亡就賠付,是最基本且理賠最少出現爭議的保障,對責任沉重的40歲族群來說,是必備款,絕不能輕忽。當然如果保障和投資二者都能夠兼顧,那是最理想的狀況。」劉育誠說

只是,在預算有限的現實壓力下,保障與投資該如何才能雙管齊下?答案是壽險型的投資型保單。事實上,投資型保單的壽險光是低保費、高保障,就已經完勝其他壽險保單了。

2025年美元保單應納入資產配置一環,成為資產保本底氣的一部分。

2025年美元保單應納入資產配置一環,成為資產保本底氣的一部分。劉育誠指出,投資型保單的壽險費率以自然費率計費,是目前市場上最便宜的費率,雖然每年保費都不同,依照年齡、死亡風險增加微幅上漲,「但保費真正調高是在55歲後,到那時候人生的責任多已大幅卸下,正好可以調降保額,減輕保費負擔。」

以元大人壽投資型保單—元夢計畫變額萬能壽險為例,40歲女性規劃1千萬元壽險保額、保費為6,600元,但到55歲,相同的千萬保額,保費將達21,600元,是40歲的3倍之多。不過,屆時因為進入不同的人生階段,可以考慮調降保額,例如降為500萬元,保費就可以減少一半。

變額年金險 退休良伴

值得一提的是,不論如何,投資型保單的壽險保費都相對較低,對三明治族群而言,是CP值最高的選擇。舉例來說,40歲女性如果不是以投資型保單做規劃,而是買1年期的定期壽險,1千萬元的壽險保額,保費將拉高到14,800元,比投資型保單保費貴了8,200元。

一名銀行主管指出,投資型保單能做到創富、守富及留富三大目的。在家庭責任最重大時,就該用壽險型的投資型保單替自己創富、並兼顧保障;等到年紀漸增,再用年金型或附保證型的投資型保單,來做退休安排,進一步達到守富及留富的目的。

40歲以上女性族群面臨下有小、上有老,是負擔最沉重的階段。

40歲以上女性族群面臨下有小、上有老,是負擔最沉重的階段。附有保證最低身故給付(Guarantee Minimum Death Benefit,GMDB)變額年金險保單,就相當適合用來規劃退休。買這類型的保單,若是在年金累積期身故,受益人能拿到的金額,不低於向保險公司投保時所繳的保費,通常就是返還總繳保費。

舉例而言,萬一家中的經濟支柱身故,恰巧又逢投資市場如2008年金融海嘯,或2022年全球股市回跌三成以上,投資千萬元的資金,可能只剩下700萬元,「保單虧損三成以上,家裡要有底氣、不急著用錢,才能夠不動到、也就是不需解約保單,這顯然因人而異;但如果當初買的是保證型變額年金險,就不用擔心需要用錢時,市場出現崩跌所導致的損失。」劉育誠強調。

利變型美元 穩定保值

此外,專家表示明年值得納入理財規劃的,還有利變型美元保單。一名銀行主管表示,美元保單具有對抗市場風險的功能,股債均跌時,美元保單的保價金並不受影響,因此適合當核心資產,「越動盪、持有能保價的資產,越能讓心穩定。」

許多人買美元保單,會等到保價金等於總繳保費、損益兩平時解約,認為自己賺到比美元定存還好一點的利差,但事實上,若能放越長期,累積資產的效果越明顯,且同時有人身保障的效益。

以元大人壽金傳家美元利變終身壽險為例,40歲女性保額50萬美元、繳費12年,扣除高保費及自動轉帳折扣後,年繳保費19,200美元,該保單到第13年累積的保價金恰好超過總繳保費,但若能持續持有至第20年,以宣告利率3.95%計算,年度末解約金額將有348,918美元,總繳保費為230,400美元,等於多出118,518美元,分攤至20年,每年有5925.9美元收益。

規劃死亡保障時,也應將未償還房貸納入額度之中。

規劃死亡保障時,也應將未償還房貸納入額度之中。配息達人郭俊宏解釋,利變型美元保單有宣告利率,此利率指保險公司將保戶所繳交的保險費作有效資金運用,並將獲得的投資報酬扣除相關行政費用率後,用來計算與累積增值回饋分享金的利率。既然是由保險公司投資運用而來,就會隨著不同時期的投資狀況,影響帳戶績效,也就是說,進場時間不同,收益就不同。

觀察美債過去價格變化,從2020年至今幾乎腰斬,現階段確實處在長期的谷底,而若美債價格反彈,也將反映在美元保單宣告利率,對保戶有利。

不過要提醒保戶的是,利率變動型商品主要是用來做長期的規劃,除了投保後不能解約的利率變動型即期年金保險之外,在保單設計上,多數均會在保障的前期收取解約費用,至少前6年都會有相關費用產生,因此建議以閒置資金做規劃。

【理財季刊】美政經新局三套劇本 2025最佳資產配置出列

【理財季刊】木中有江湖